Os clientes private deixam mais da metade (66%) do dinheiro em renda variável. Em contrapartida, a maior parte dos recursos dos pequenos investidores (68%) está na poupança

Por Isabel Filgueiras, Valor Investe — São Paulo

É comum que se façam generalizações sobre como o brasileiro investe. Mas a realidade é que, embora seja possível identificar alguns aspectos comuns de comportamento, os mais ricos têm uma parte bem maior da carteira em investimentos mais arrojados e sofisticados, como ações e fundos multimercado — com mais risco e maior chance de alta rentabilidade —, do que pessoas com menos dinheiro, que formam o segmento chamado de varejo bancário.

Para fazer um perfil de como cadas extrato social distribui suas aplicações, o Valor Investe fez um levantamento a partir dos dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) a fim de montar a carteira do investidor “private”, do cliente alta renda e do público de varejo. As diferenças de alocação tem a ver com o tamanho da carteira de cada investidor, claro. Mas também com acesso a produtos e educação financeira.

Resumo da matéria:

- Clientes Private, com investimentos milionários, deixam mais da metade (66%) do dinheiro em aplicações mais sofisticadas;

Os mais ricos investiam, em média, 19% em ações e 36% em fundos multimercados. Essas aplicações são as favoritas dos grandes investidores;

Na hora de balancear a carteira, milionários preferem LCI e LCA (13%) a títulos do Tesouro Direto;

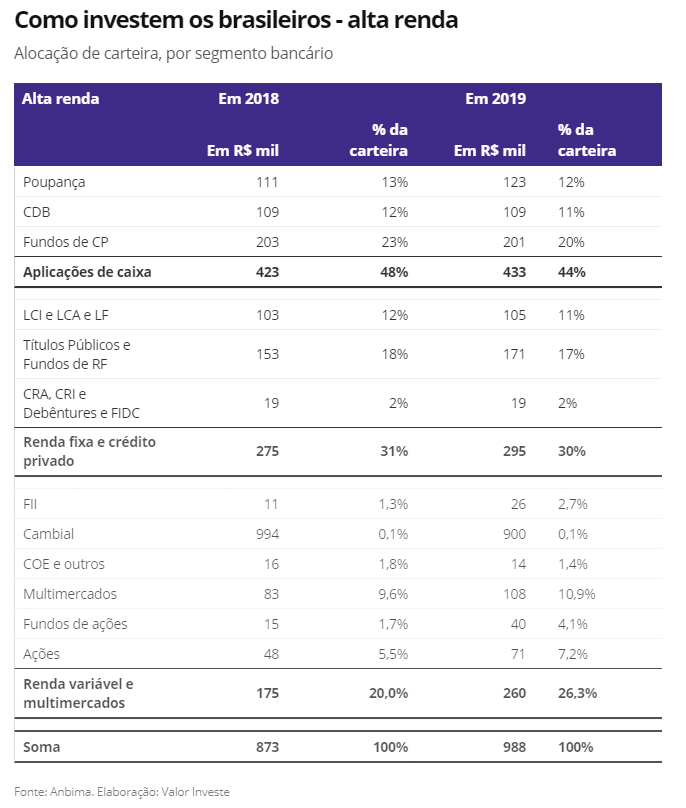

Na alta renda, os produtos mais recorrentes são fundos de curto prazo (20%), títulos públicos (17%) e fundos multimercado (11%);

No varejo, maior parte dos recursos (68%) foram deixados na poupança. Essa classe foi a mais penalizada pela queda de juros e acabou perdendo poder de compra;

Os ricos arriscam mais por três motivos: eles têm acesso a mais produtos, não precisam de muita liquidez e têm mais familiaridade com o mercado de capitais.

A alocação em aplicações mais sofisticadas (fundos imobiliários, ações) cresce na mesma proporção que a renda dos investidores. De um lado, os clientes Private, que estão no topo da pirâmide (podendo investir até mais de R$ 3 milhões), tiveram em média 66% da carteira em renda variável, sendo 36 pontos percentuais em multimercado e 19 pontos percentuais em ações em 2019. O grupo não deixa praticamente nada em poupança.

Como investem os brasileiros – private

Em tempos difíceis, com taxa de juros de referência (a Selic) na mínima histórica de 4,25% ao ano, o investidor teve de mexer na carteira. Com a renda fixa rendendo tão pouco, até menos que a inflação, o balanço da Anbima de 2019 aponta que os investimentos em renda variável cresceram em todas as faixas de renda em comparação a 2018. Mas ainda são mais vistos no segmento Private.

Enquanto os investimentos em renda variável dos mais ricos foram de 60% em 2018 para 66% em 2019, no varejo, essa alta foi muito menos expressiva, de 3,1% para 4,5%. Na alta renda, cresceu de 20% para 26,3%.

De acordo com o consultor financeiro e blogueiro do Valor Investe, Marcelo d’Agosto, os dados mais recentes da Anbima contradizem a lógica teórica das finanças. Ele explica que a tendência, na teoria, é os mais ricos serem mais conservadores porque têm mais dinheiro a perder. Do mesmo jeito que há o entendimento de que os mais jovens seriam mais ousados que os mais velhos, porque eles teriam mais tempo para trabalhar e recuperar o valor perdido. Na prática, o primeiro exemplo tem sido diferente.

Liquidez e possibilidade de esperar

“Isso sugere que os clientes de varejo precisam de liquidez. Valorizam a liquidez, que é a possibilidade de poder tirar esse dinheiro rapidamente”, afirma.

Para Mauro Morelli, estrategista da Davos, escritórios de agentes autônomos da XP, a necessidade de liquidez ocorre porque o horizonte de investimento do pequeno investidor costuma ser menor.

Se o objetivo é aplicar R$ 10 mil para comprar um carro em um ano, um fundo de ações, por exemplo, pode transformar esses R$ 10 mil em R$ 9 mil nesse período. Por isso, o investidor que tem essa meta não está disposto a tomar esse risco — lembrando que esse mesmo fundo pode transformar a aplicação em R$ 13 mil em três anos.

No entanto, com a boa dose de imprevisibilidade da bolsa, o melhor a se fazer é nunca investir nela aquele dinheiro que você precisa de fato para suas necessidades de curto prazo. Já alguém com mais recursos, pode alocar R$ 10 mil num fundo de ações e usar outro dinheiro, de outra caixinha, para trocar de carro.

Nem sempre deixar o dinheiro na renda fixa ou em fundos conservadores é ruim. Aliás, os especialistas ressaltam que tudo depende do objetivo. Se o investidor de varejo tem objetivos de mais curto prazo, ele realmente deve alocar em produtos com maior liquidez. O problema é que nem sempre eles sabem como fazer a diversificação de carteira.

Assessoria e educação financeira

Quem tem mais renda geralmente já entrou há mais tempo no mundo dos investimentos. Tem objetivos mais sofisticados do que uma viagem, querem aumentar o patrimônio. Em geral, são pessoas que tiveram acesso à orientação de profissionais ou educação financeira, muito antes do ciclo de cortes de juros começar a preocupar a população.

“Muitas vezes, há uma falta de familiaridade com a renda variável. O que você vê em pessoas de mais alta renda, que já conhecem os investimentos”, afirma d’Agosto.

“O cliente com mais renda, mais volume investido, ele historicamente tem uma assessoria de investimento mais preparada. Ele sempre foi mais diversificado, até porque tem recursos para diversificar essa carteira. A pessoa com menos investimento tem menos condições de entender o mercado e acaba se restringido a aplicações menos sofisticadas”, completa Morelli.

Ele argumenta, no entanto, que este cenário pode mudar em breve, porque o mercado está maturando e cada vez mais as pessoas estão estudando e tentando conhecer sobre o mercado de capitais e seus produtos.

O acesso a canais pela internet, assessoria de fintechs também ajuda a deixar o ambiente um pouco mais acessível ao pequeno investidor.

Acesso aos produtos

Segundo o consultor financeiro d’Agosto, outro ponto que faz com que os ricos sejam mais sofisticados que os pequenos é que os investidores de varejo têm um acesso mais restrito aos produtos.

Eles tomam decisão com base no aporte mínimo. Há fundos em que o valor de entrada é de R$ 100 mil, outros R$ 50 mil. Se for algo mais baixo, o pequeno investidor tem o suficiente para entrar na aplicação, mas nem sempre acontece isso. Inclusive, mesmo que alguém tivesse os R$ 50 mil necessários para entrar, não seria nem recomendado investir tudo o que se tem em um único fundo, sem balancear a carteira e os riscos.

Volume aplicado

O volume de investimentos dos clientes de varejo ficou praticamente estável, saindo de R$ 958,7 bilhões, em 2018, para R$ 968,3 bilhões em 2019. As classes mais altas tiveram uma entrada maior de recursos. Na alta renda, o patrimônio cresceu 13% no último ano, no Private, a alta foi de 21%.

Parte disso pode ter sido pelo deslocamento entre as categorias, um varejo que virou alta renda, por exemplo. Outra explicação é que a disparidade pode ter ficado maior devido aos próprios rendimentos de segmentos de alta renda, visto que o Ibovespa teve alta superior a 31,58% em 2019, enquanto o CDI (indexador que rege aplicações de renda fixa, portanto, as mais usadas no varejo) rendeu meros 5,96%.